Personnel de maison

Vos obligations, vos droits et les démarches essentielles

Employer du personnel de maison implique des obligations légales, même lorsque l’activité est occasionnelle ou exercée à domicile.

Cette page vous explique clairement ce qui est considéré comme du travail domestique, quelles sont vos obligations en tant qu’employeur, et comment simplifier vos démarches administratives grâce à la procédure de décompte simplifiée.

Ce qu’il faut retenir

- Le travail domestique concerne les activités exercées dans ou autour d’un domicile privé.

- Toute personne qui emploie du personnel de maison contre rémunération est employeur au sens des assurances sociales.

- Les salaires doivent être déclarés et soumis aux cotisations sociales.

- Vous avez à choix trois procédures d'affiliation pour affilier votre personnel de maison; la procédure standard (facturation trimestrielle), la procédure de décompte simplifiée (LTN) et la procédure simplifiée LTN Plus (LTN+), les deux dernières étant facultatives mais très avantageuses sur le plan administratif.

- La procédure LTN permet de régler cotisations et impôt à la source en une seule fois par an.

- La procédure LTN+ permet, en plus, de décompter - à un taux particulièrement avantageux - l'assurance-accidents directement via notre Caisse.

Transmettez votre déclaration des salaires 2025 avant le 30 janvier 2026

| Critère | Procédure standard | Procédure simplifiée LTN | Procédure simplifiée LTN Plus |

|---|---|---|---|

| Public cible |

Tous les employeurs |

Employeurs avec emplois de courte durée ou occasionnels | Uniquement employeurs de personnel de maison |

| Types d'emploi concernés | Tous types d'emplois | Tous types d'emplois | Uniquement emplois dans des ménages privés |

| Seuil par employé | Aucun | < CHF 22'680.- / an | < CHF 22'680.- / an |

| Seuil total des salaires | Aucun | < CHF 60'480.- / an | < CHF 60'480.- / an |

| Acomptes en cours d’année | Oui (mensuel ou trimestriels) | Non | Non |

| Déclaration des salaires | Annuelle (jusqu'au 30 janvier N+1) | Annuelle (jusqu'au 30 janvier N+1) | Annuelle (jusqu'au 30 janvier N+1) |

| Paiement des cotisations | Tout au long de l'année + décompte final | Une seule facture annuelle | Une seule facture annuelle |

| Impôt à la source | Non (en règle général) | Oui | Oui |

| Certificat de salaire | Obligatoire | Non requis | Non requis |

| Assurance-accidents | À conclure par l'employeur |

À conclure par l'employeur (souvent forfait de CHF 100.- de prime minimale pour un employé de maison) |

Incluse via la CCVD 5.05‰ du salaire brut (pas de montant forfaitaire) |

| Charge administrative pour l'employeur | Élevée | Réduite | Très réduite ("clé en main") |

| Risque d’exclusion | Non | Oui, en cas de non-respect | Oui, en cas de non-respect |

Le travail domestique comprend notamment :

- femme ou homme de ménage,

- fille ou garçon au pair,

- baby-sitter et garde d’enfants à domicile,

- aide aux devoirs scolaires,

- prise en charge de personnes âgées,

- auxiliaires travaillant dans ou autour de la maison (par ex. jardinage).

➡️ Les activités exercées dans les parties communes d’immeubles ou dans des espaces à vocation commerciale (par ex. conciergerie) ne sont pas considérées comme du travail domestique.

Je rémunère quelqu’un à domicile : que dois-je faire ?

Si vous employez du personnel de maison contre rémunération (en espèces ou en nature), vous devez :

- vous affilier auprès de la caisse cantonale de compensation du lieu d’activité,

- payer les cotisations sociales sur le salaire brut (AVS/AI/APG/AC/AF).

👉Trois options différentes d'affiliation s'offrent à vous; procédure standard, procédure simplifiée LTN ou LTN+.

Dans le cas où vous êtes déjà affilié à une caisse de compensation professionnelle pour d’autres salariés, vous pouvez également y annoncer votre personnel de maison.

Dois-je payer des cotisations même si le salaire est très faible ?

Oui. Les cotisations sociales sont dues quel que soit le montant du salaire, même s’il est très faible.

👉 Exception : pour les employés de moins de 25 ans, si le salaire annuel est inférieur à CHF 750.–, les cotisations AVS ne sont dues que si l’employé en fait expressément la demande

➡️ Pour les employés de maison qui continuent à travailler tout en percevant une rente de vieillesse, les règles de la franchise AVS s’appliquent.

Vous pouvez choisir entre trois options différentes pour affilier vos salariés: la procédure standard ou un des deux modes de décompte prévus par la loi fédérale sur la lutte contre le travail au noir (LTN), à savoir la procédure simplifiée (LTN) ou la procédure simplifiée Plus (LTN+).

Les procédures simplifiée LTN et LTN+ permettent de simplifier fortement les démarches administratives lorsque vous employez du personnel pour une durée courte ou de manière occasionnelle, comme c’est souvent le cas dans les ménages privés.

Dans tous les cas:

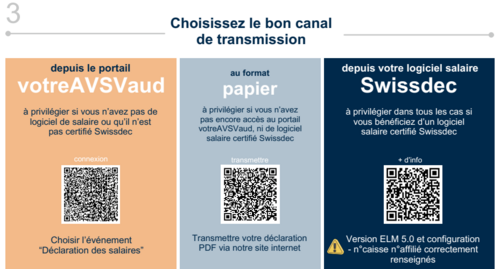

📤Vous pouvez nous transmettre votre déclaration annuelle des salaires directement depuis le portail votreAVSVaud (canal à privilégier) ou en remplissant notre document PDF que vous pourrez ensuite nous remettre via ce formulaire sécurisé ou par courrier.

Concrètement, vous :

- payez des acomptes trimestriels,

- devez transmettre la déclaration annuelle des salaires avant le 30 janvier et recevez un décompte définitif avec le montant définitif à payer ou en votre faveur compte tenu des acomptes déjà payés.

- établissez un certificat de salaire pour votre salarié qu'il devra joindre à sa décaration d'impôt.

Vous devez conclure vous-même un contrat auprès d’un assureur-accidents pour les accidents professionnels (et non professionnels si applicable).

Concrètement, vous :

- décomptez les cotisations sociales une seule fois par an via la déclaration annuelle des salaires (remise avant le 30 janvier N+1).

- payez sur cette base une unique facture dans les 30 jours.

- n’avez donc pas d’acomptes à payer en cours d’année.

- versez également l’impôt à la source (5 %).

Vous devez conclure vous-même un contrat auprès d’un assureur-accidents pour les accidents professionnels (et non professionnels si applicable).

Vous pouvez utiliser la procédure LTN si

- le salaire annuel brut de chaque employé est inférieur à CHF 22 680.–,

- le total des salaires versés par l’employeur est inférieur à CHF 60 480.– par an,

- tous les salaires soumis à l’AVS sont décomptés selon la procédure LTN,

- les obligations de paiement et de collaboration sont respectées. Dans le cas contraire, un intérêt moratoire de 5 % est facturé et vous pouvez être exclu de la procédure LTN.

➡️ La procédure LTN n’est pas autorisée pour les sociétés de capitaux (SA, Sàrl), ni pour le conjoint ou les enfants de l’employeur, ni pour les employeurs vaudois engageant des frontaliers domiciliés en France.

Concrètement, la procédure LTN+ reprend toutes les règles et conditions de la procédure LTN, mais offre un avantage supplémentaire important :

- Vous payez les primes d’assurance-accidents directement auprès de la caisse de compensation, sans devoir conclure vous-même un contrat auprès d’un assureur-accidents.

➡️ Cette option est réservée exclusivement aux emplois dans les ménages privés.

💡Si vous optez pour la procédure simplifée LTN+, vous n’avez pas besoin de conclure vous-même une assurance-accidents. Nous nous chargeons de conclure le contrat et d’encaisser directement auprès de vous (lors de notre facturation annuelle) les primes d’assurance-accidents, que nous reversons ensuite à SOLIDA Assurances dans le cadre de notre convention-cadre.

Je souhaite passer de la procédure ordinaire à la LTN ou à la LTN+ en cours d'année : est-ce possible ?

Non. Le changement de procédure :

- doit être annoncé avant la fin de l’année précédente,

- n’est pas possible en cours d’année.

En cas d’exclusion de la procédure LTN ou LTN+, vous serez automatiquement affilié en procédure standard, avec facturation d’acomptes et obligation de conclure une assurance-accidents séparée .

Sur quel salaire les cotisations sont-elles calculées ?

Le salaire déterminant comprend tous les revenus liés à l’activité salariée, notamment :

- salaires en espèces (y compris indemnités),

- salaires en nature (logement, nourriture),

- gratifications,

- commissions...

➡️ Certaines rémunérations sont exclues. Le Mémento 2.01 fournit une liste complète.

Je fournis des repas ou un logement : comment cela est-il pris en compte ?

Les salaires en nature font partie du salaire déterminant et sont évalués selon des montants forfaitaires fixés au niveau fédéral, par exemple :

- logement : CHF 345.– par mois,

- nourriture et logement : CHF 990.– par mois.

Ces montants doivent être ajoutés au salaire pour le calcul des cotisations.

| Prestation en nature | Par jour | Par mois |

|---|---|---|

| Petit-déjeuner | CHF 3.50 | CHF 105.– |

| Repas du midi | CHF 10.– | CHF 300.– |

| Repas du soir | CHF 8.– | CHF 240.– |

| Logement | CHF 11.50 | CHF 345.– |

| Nourriture et logement | CHF 33.– | CHF 990.– |

Dans le cas où vous payez à votre collaborateur un salaire net sans tenir de comptabilité des salaires (c'est souvent le cas si vous employez du personnel de maison à qui vous payez mensuellement les heures de ménage), vous devrez penser à annoncer à votre caisse de compensation le salaire brut.

Nous vous proposons un service de calcul pour transformer votre salaire net versé en salaire brut à nous annoncer.

|

Cotisations calculées sur le salaire brut |

Employeur | Salarié | Total |

|---|---|---|---|

| Assurance vieillesse et survivants (AVS) | 4.35% | 4.35% | 8.70% |

| Assurance-invalidité (AI) | 0.70% | 0.70% | 1.40% |

| Allocations pour perte de gain (APG-AMat-APat-APC) | 0.25% | 0.25% | 0.50% |

| Assurance-chômage (AC) jusqu'à CHF 148'200.00 de salaire brut💡 | 1.10% | 1.10% | 2.20% |

|

Prestations complémentaires pour familles (PC Fam) ⚠️ |

0.09% | 0.09% | 0.18% |

| Allocations familiales (AF) | 2.62% | - | 2.62% |

| Total | 9.11% | 6.49% | 15.60% |

💡Pour les salariés qui continuent de travailler au-delà de l'âge de référence, les cotisations AC ne sont plus déduites, contrairement aux cotisations AVS/AI/APG/PCFam qui restent perçues, avec toutefois une franchise (CHF 16'800.- par an ; CHF 1'400.- par mois).

⚠️ Le taux PC Familles est passé de 0.06% à 0.09% au 1er janvier 2026, tant la part employeur que la part employé.

|

Autres retenues calculées sur le salaire brut |

Employeur | Salarié·e | Total |

|---|---|---|---|

|

Participation aux frais d'administration |

0.53% | - | 0.53% |

| Si la procédure LTN a été choisie | |||

| Impôt à la source (IS) 💡 | - | 5% | 5% |

| Si la procédure LTN+ a été choisie | |||

| Assurance-accidents professionnels / non-professionnels ⚠️ | 5.05‰ | 14.32‰ | 19.37‰ |

💡L’impôt à la source (0.50 % fédéral et 4.50 % cantonal/communal) est à la charge de l’employé.

⚠️ En choisissant la procédure simplifiée LTN+, vous nous autoriez à nous charger d'encaisser les primes d'assurance-accidents à travers votre décompte annuel et à les reverser à SOLIDA Assurances, avec qui nous avons conlu une convention-cadre.

Oui, dans tous les cas.

Tout employeur doit assurer son personnel contre les accidents, quel que soit le nombre d’heures travaillées, même si l’employé est déjà assuré ailleurs.

Vous devez assurer votre personnel de maison auprès d’un assureur-accidents reconnu:

- Moins de 8 heures par semaine : assurance contre les accidents professionnels uniquement.

- 8 heures ou plus par semaine : assurance aussi contre les accidents non professionnels.

👉 Les primes pour les accidents professionnels sont à votre charge ; celles pour les accidents non professionnels peuvent être déduites du salaire du salarié.

💡Si vous optez pour la procédure simplifée LTN+, vous n’avez pas besoin de conclure vous-même une assurance-accidents. Nous nous chargeons de conclure le contrat et d’encaisser directement auprès de vous (lors de notre facturation annuelle) les primes d’assurance-accidents, que nous reversons ensuite à SOLIDA Assurances dans le cadre de notre convention-cadre.

Dois-je affilier mon employé de maison à une caisse de pension ?

Oui, si :

- le salaire mensuel dépasse CHF 1 890.– (contrat ≥ 3 mois), ou

- le salaire annuel dépasse CHF 22 680.–.

Vous devez alors vous affilier à une institution de prévoyance reconnue. La caisse de compensation vérifie que cette obligation est respectée.

💡 Pour la LPP et le 3ème pilier et si vous êtes à la recherche d'un nouveau partenaire, nous recommandons Retraites Populaires.

Oui, s’il remplit les conditions légales, notamment :

- un salaire supérieur à CHF 630.– par mois ou CHF 7 560.– par an,

- en cas de plusieurs employeurs, les revenus sont additionnés.

Si le salaire est inférieur, le régime des personnes sans activité lucrative s’applique.

Documents utiles

Formulaire pour déclarer les salaires annuels

Flyer d’information pour déclarer les salaires

Notice des cotisations paritaires & allocations familiales

Notice procédure simplifiée LTN

Notice procédure simplifiée LTN+ (y.c. aide-mémoire assurance-accidents SOLIDA)

Assurance-accidents LTN+ (SOLIDA Assurances)

Déclarer un accident en ligne auprès de SOLIDA Assurances

Généralité sur l'assurance-accidents obligatoire SOLIDA Assurances